A MODA DA VEZ É GASTAR: O SETOR DE VESTUÁRIO E CALÇADOS

No varejo, um dos subsetores que mais sofreu em 2021 com a pandemia da COVID-19 foi o setor de vestuário e calçados. Segundo dados da McKinsey, o lucro do setor de moda no mundo despencou 93% em 2020. Aqui no Brasil, conforme a vacinação tem caminhado e as restrições de mobilidade são aliviadas, uma retomada forte no setor vem sendo observada, seja nas declarações de algumas companhias ou nos mais recentes indicadores econômicos. Além disso, o setor está superaquecido no lado de fusões e aquisições, com inúmeros deals no pipeline das empresas.

Ao que tudo indica, há uma “demanda reprimida” na população brasileira, principalmente relacionada às classes mais altas da população. Durante a pandemia, as pessoas pouparam mais em despesas discricionárias de viagens, roupas, presentes, dentre outros e agora, com a retomada das atividades, estão buscando renovar o guarda-roupa.

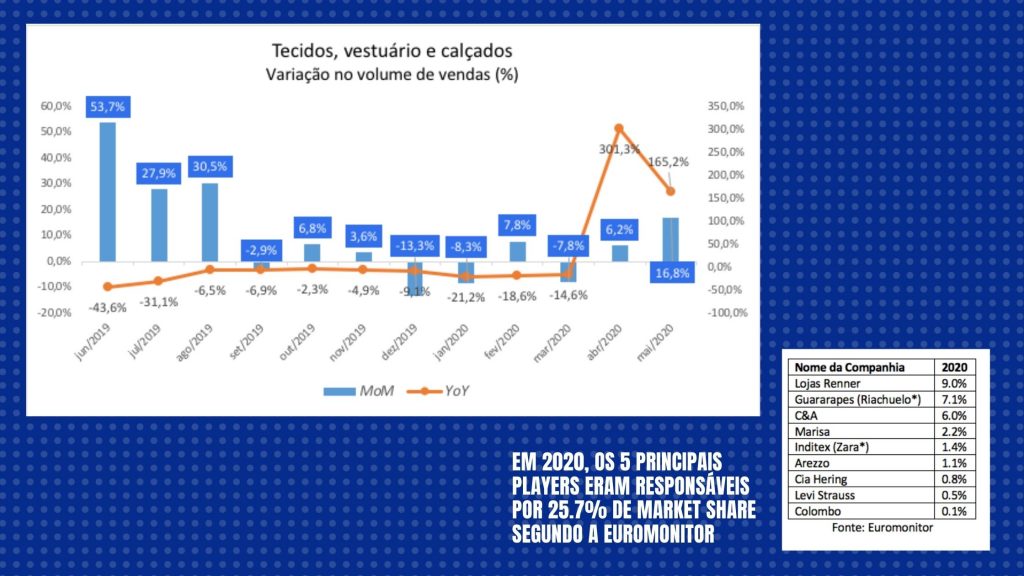

Segundo os dados divulgados pelo IBGE, o indicador da atividade de tecidos, vestuário e calçados registrou um aumento de 16,8% em maio quando comparado ao mês anterior. Foi a maior variação “Mês a Mês” dentre as diferentes atividades mensuradas pelo indicador, mais que o dobro do registrado pela segunda maior variação da parte de combustíveis e lubrificantes, que registrou variação de 6,9%. Na comparação ano/ano, observamos um aumento de 301,3% em abril e 165,2% em maio, por conta da base de comparação mais fraca e impactada pelos lockdowns de 2020.

Nos últimos meses, além do impacto causado pelo fechamento temporário das lojas físicas, o setor também vivenciou o aumento da inflação relacionada a depreciação do câmbio e interrupção do número de pedidos, causando uma fragmentação na cadeia de fornecedores. Muitos players pequenos encerraram suas atividades e o aumento da consolidação do setor parece favorável, tendo em vista a forte agenda de M&As das principais empresas. Em 2020, os 5 principais players eram responsáveis por 25.7% de market share segundo a Euromonitor.

Além disso, algumas tendências estão sendo observadas dentro da indústria devido as novas necessidades impostas pela pandemia. As companhias têm voltado sua atenção para deixar seu canal digital e o omnichannel cada vez mais robusto. Apesar de ter crescido muito em 2020, o Brasil possui um gap frente aos Estados Unidos, China, Reino Unido e outros países na penetração do canal online no varejo de vestuários e apresentam algumas oportunidades de crescimento.

As empresas têm buscado aumentar sua pegada no canal digital e enxergam a utilização de mídias sociais como uma boa oportunidade de crescimento. Como os brasileiros são fortes usuários de redes sociais, estamos vendo crescer o nível de vendas dos players que fazem forte uso de seu canal online.

E pensando nessas oportunidades de crescimento, as varejistas estão muito ativas em fusões e aquisições…

O Grupo Soma combinou negócios com a Cia Hering após sua oferta de R$ 5,1bi deixar para trás uma tentativa de compra, por parte da Arezzo, com uma oferta de R$ 3,2bi. A Cia Hering entra no portfólio de marcas da companhia, composto pela Farm, N.V., Animale, Fábula, A. Brand, Foxton, Cris Barros, Off Premium e Maria Filó.

A Arezzo&Co não parou de trazer mais empresas para dentro de seu ecossistema e após trazer marcas renomadas como a operação da Vans no Brasil e a Reserva, anunciou no mês passado a aquisição da marca Baw, voltada para o público jovem, e divulgou na semana passada a aquisição da marca MyShoes, marca de bolsas e sapatos voltadas para as classes B e C. Junto com essa compra, anunciaram uma parceria com o Mercado Livre para as vendas da marca MyShoes em uma loja virtual própria dentro do canal do Meli. Além das marcas já citadas, a Arezzo&Co conta com as marcas Arezzo, Schutz, Anacapri, Alexandre Birman, Fiever, Alme, o brechó online Troc e o marketplace ZZ Mall.

A Lojas Renner fez um Follow-On em maio e reservou aproximadamente R$ 4 bilhões em caixa para aquisições. O guidance informado pela empresa tem alvo na busca de empresas menores que pudessem preencher algumas lacunas que ela ainda possuía no seu ecossistema, principalmente no fortalecimento da parte digital.

Na semana retrasada, anunciou a primeira de suas aquisições, a Repassa, plataforma para vendas de roupas femininas usadas. A empresa pode potencializar o crescimento da Repassa através da sua economia circular e capturar maiores sinergias com mais uma marca dentro do seu portfolio, utilizando da sua numerosa malha de lojas. Com esse movimento, a Lojas Renner também fortalece ainda mais sua presença e ativismo com o ESG dentro de suas companhias, em uma indústria responsável por grande impacto ambiental.

A C&A, por sua vez, avançou no desenvolvimento do seu social selling investindo pesado nos anúncios e ativismo dentro do BBB21. Além de uma coleção própria do programa, turbinaram suas vendas com uma colabcom a Juliette, ganhadora da edição, que conta com mais de 31 milhões de seguidores em redes sociais. Buscando aumentar ainda mais as vendas online e engajar o público criado pelos influenciadores digitais, a varejista quer ir além do fast-fashion e criar coleções de roupas em até 24h, estimulando principalmente a compra por impulso dos usuários.

Esse superaquecimento do setor não deve parar por aqui. Os players nacionais já afirmaram que seu backlog de M&As não parou e devemos ver mais movimentações nos próximos meses, principalmente com a reabertura cada vez maior da economia e com essas empresas retomando suas linhas de receita.

Publicado por Leonardo Teixeira Borsato

Investment Analyst na Santa Fé Investimentos