BRADESCO: RETOMADA E MUDANÇAS ESTRATÉGICAS

Após a divulgação dos resultados do 2T24, o Bradesco viu suas ações valorizarem 7,6% no dia e acumularem uma alta de 23,9% desde então. Essa valorização está diretamente ligada ao reconhecimento pelos investidores de que o banco está no caminho certo com seu plano estratégico, divulgado no 4T23. Esse plano foi dividido em três fases: diagnóstico, planejamento e execução, com a última fase já em andamento, visando detalhar as oportunidades para o banco e capturar benefícios em um prazo de cinco anos.

Apesar dessa recente alta, ao olhar para o passado, o Bradesco apresentou um desempenho inferior ao de seus pares e ao Índice Bovespa, devido a uma sequência de resultados abaixo do esperado desde 2022, conforme mostrado no gráfico abaixo.

Mas, afinal, o que levou o banco a sofrer esse de-rating (contração dos múltiplos) nos últimos anos? E o que está por trás dessa recente valorização? O principal fator que prejudicou os resultados em 2022 e 2023 foi a deterioração da qualidade dos ativos, ou seja, o aumento da inadimplência, das despesas com PDD (Provisão para Devedores Duvidosos) e a redução da cobertura (provisões para potenciais perdas). O agravamento desses indicadores afetou negativamente os lucros da companhia e aumentou as preocupações dos investidores quanto aos resultados futuros, especialmente em cenários adversos na economia e no mercado de crédito, como os vividos nos últimos anos, com a elevação dos juros e o caso Americanas.

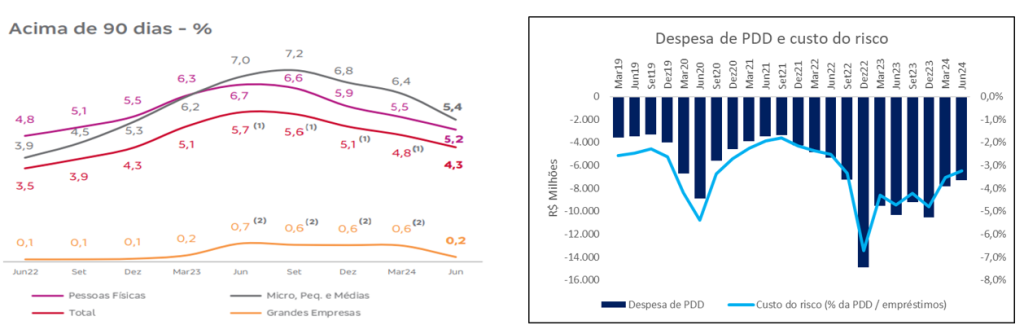

Em relação à qualidade dos ativos, a inadimplência do banco sofreu uma acentuada deterioração a partir de 2022, atingindo seu pico no 2T23 e, finalmente, apresentando queda nos trimestres subsequentes, com destaque positivo para o último trimestre. Além disso, as provisões aumentaram significativamente, impactando substancialmente o resultado final do banco. No 4T22, houve o caso Americanas, no qual o Bradesco decidiu provisionar 100% do valor, prejudicando severamente o lucro líquido, mas limitando a possibilidade de eventuais perdas relacionadas ao caso. Mesmo desconsiderando esse evento, o banco não conseguiu atingir seu guidance para o ano.

Adicionalmente, o Bradesco vinha reduzindo a cobertura dos empréstimos em atraso, atingindo nos últimos anos o menor patamar da indústria, enquanto as despesas de provisão ficaram abaixo do ritmo de formação da inadimplência, o que indicava que o banco não estava reservando recursos suficientes para cobrir possíveis perdas futuras, algo mal visto pelo mercado, dada a conjuntura econômica desfavorável.

No entanto, o ponto positivo é que essas métricas estão em contínua melhora, sugerindo que o pior do ciclo de crédito parece ter ficado para trás, conforme ilustrado nas imagens abaixo.

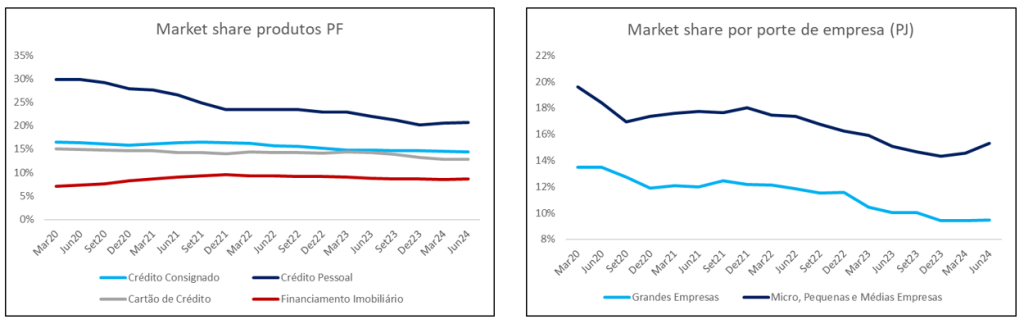

Contudo, para conter a deterioração da qualidade da carteira, a companhia precisou reduzir o risco da mesma, aumentando a participação em produtos de menores spreads nos últimos anos. Isso pode ser observado na diminuição da participação de ativos de maior risco na carteira respectiva e consolidada dos bancos publicada pelo Bacen, tanto para pessoa física quanto jurídica, conforme mostrado nos gráficos abaixo.

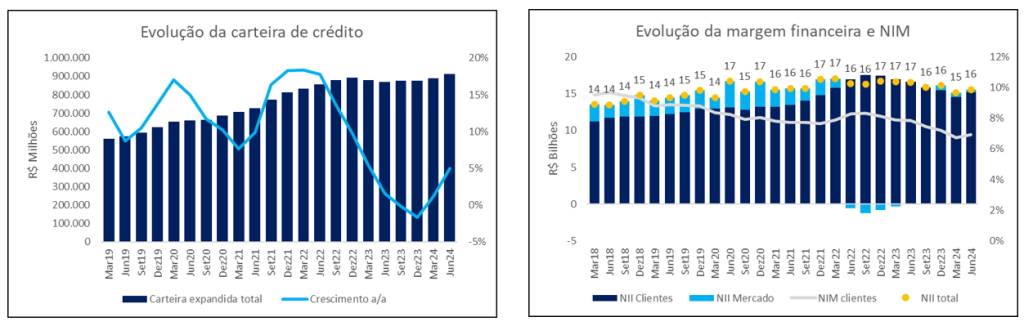

A redução do risco na carteira de crédito afeta negativamente o NII (Resultado Líquido da Intermediação Financeira) e a NIM (margem do NII sobre a carteira de crédito) da empresa. Além disso, o Bradesco teve um desempenho fraco no NII a mercado (resultado da tesouraria), pressionado pela alta da Selic, e desacelerou o crescimento da carteira, o que impactou negativamente o NII. Assim, entendia-se que a recuperação da lucratividade do banco levaria anos para retornar à média histórica.

Entretanto, com a melhora na qualidade dos ativos, o Bradesco está voltando a aumentar sua participação em produtos de maior spread e a acelerar a carteira de crédito, impactando positivamente o NII e a NIM. Isso representa um ponto de virada importante para a recuperação do ROE, conforme ilustrado nos gráficos abaixo.

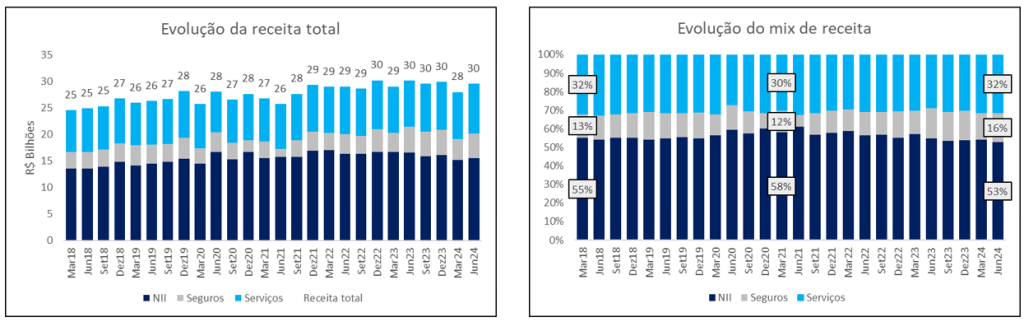

Analisando a receita total (NII + serviços + seguros), a linha de seguros apresentou uma boa performance nos últimos trimestres, impulsionada por menores custos e melhores resultados financeiros, ganhando participação no mix de receita e evitando uma queda maior na receita total do Bradesco, devido à redução da receita com juros, conforme demonstrado nas imagens abaixo.

No entanto, apesar da receita total ter se mantido estável, os investidores esperam que o crescimento da receita do banco venha principalmente do NII, e não de seguros ou serviços, o que impactou negativamente as ações da companhia.

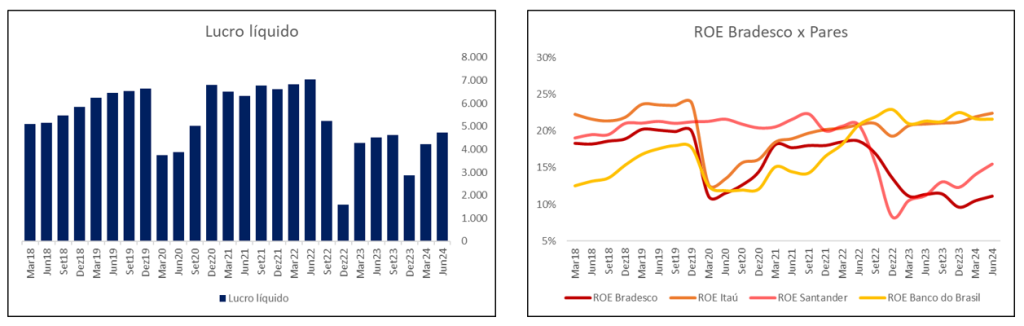

Por fim, a combinação dos fatores discutidos levou a uma contração do lucro líquido e à redução do ROE do banco, que registrou o menor indicador em comparação com seus pares. No entanto, a recente melhora nos resultados fez com que o lucro líquido e o ROE aumentassem, embora ainda haja uma contribuição significativa do segmento de seguros, indicando que a lucratividade do negócio bancário ainda está abaixo dos níveis históricos, como mostrado nos gráficos abaixo.

Dito isso, acreditamos que o pior momento dos resultados do Bradesco ficou para trás e, daqui em diante, podemos esperar uma melhora contínua em seus números, como observado no último trimestre, confirmando que as novas ações do banco estão contribuindo positivamente para a lucratividade do segmento bancário. Além disso, os esforços de eficiência estão na direção correta, embora o processo seja longo e gradual, como apontado no guidance para 2024, com custo do risco e despesas ainda em níveis elevados.

Por fim, entende-se que as principais iniciativas do plano estratégico do banco terão maior impacto somente em 2025. No entanto, já observamos mudanças significativas dentro do banco, que vemos de forma positiva, sendo a principal delas o anúncio da troca de CEO em novembro de 2023, com Marcelo Noronha assumindo a presidência. Além disso, o Bradesco, conhecido por sua forte cultura de “formar” seus funcionários e promover internamente (carreira fechada), está contratando profissionais de fora, o que pode ser interpretado como um sinal de que o banco está de fato mudando sua cultura e processos internos para melhorar seus resultados no médio e longo prazos.

Publicado por:

Rodrigo Pontes de Miranda Lopes de Farias

Partner & Investment Analyst at Santa Fé Investimentos