EMBRAER – VOANDO ALTO

Durante o atual cenário desafiador para ativos de risco local, uma ação tem apresentado uma performance muito acima da média. A Embraer (EMBR3) está se valorizando mais de 120% até o momento em 2024, contra uma desvalorização do índice Ibovespa de cerca de 3%. A companhia, que completou 55 anos de história neste ano, atravessa um momento ímpar. Neste breve artigo, iremos recapitular esse histórico recente, detalhar suas linhas de negócio, perspectivas futuras e seus principais riscos.

A fabricante de aeronaves vem de um ciclo muito difícil em 2020, com a pandemia da COVID-19, que levou a uma queda acentuada nos voos e, consequentemente, nas vendas de aeronaves e renovações de frota. Também houve uma escassez de pilotos, pois as companhias aéreas os incentivaram a se demitirem ou aceitarem pacotes de indenização. Com isso, a empresa teve uma retração relevante da receita e também de sua lucratividade. Além disso, houve a tentativa frustrada da joint venture com uma de suas principais competidoras, a Boeing. Dessa forma, a empresa, liderada por Francisco Gomes Neto, precisou realizar uma grande reestruturação, demitindo milhares de funcionários para voltar aos níveis de lucratividade.

Durante esse período, a companhia acelerou sua atenção para a melhoria operacional de suas fábricas, reduzindo seu lead time de projetos e processos, acompanhado paralelamente de campanhas comerciais bem-sucedidas.

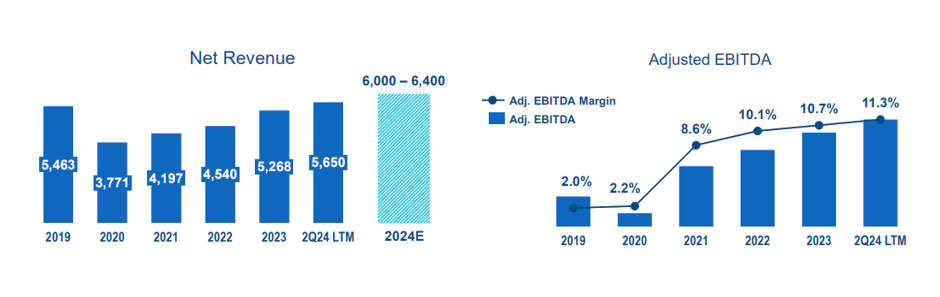

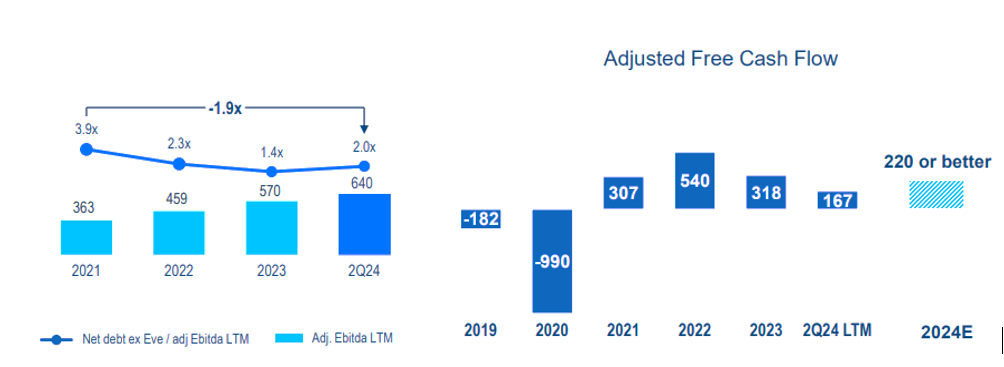

Atualmente, a companhia colhe os frutos desse trabalho. Isso é evidenciado por meio dos indicadores financeiros: a receita líquida se recuperou aos patamares pré-pandemia, devendo finalizar este ano dentro de uma faixa de US$ 6,0 a 6,4 bilhões. A margem EBITDA vem melhorando ano a ano, atingindo 11,3% durante os últimos 12 meses. Com relação à alavancagem, a empresa conseguiu reduzir para patamares saudáveis de 2x dívida líquida/EBITDA, e sua geração de caixa deve terminar o ano acima de US$ 220 milhões, conforme guidance, podendo ser observado nos gráficos abaixo:

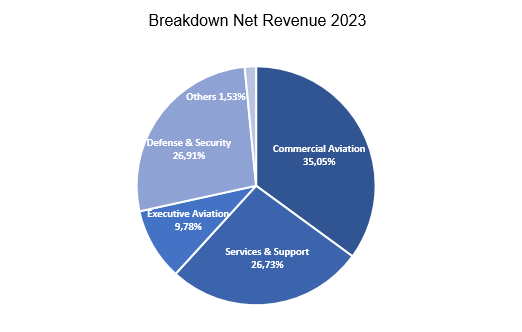

Atualmente, o backlog — a carteira de pedidos da companhia — está em US$ 22,7 bilhões, atingindo o nível mais alto em 9 anos. A companhia possui, atualmente, as seguintes business units: aviação comercial, aviação executiva, defesa e segurança, serviços e suporte. Com relação ao ano de 2023, a distribuição de receita líquida por BU é demonstrada abaixo:

Aviação Comercial:

O segmento abrange o projeto, desenvolvimento e fabricação de aeronaves comerciais. A Embraer tem quatro modelos principais neste segmento: E175 (78–88 assentos); E175-E2 (80–90 assentos; temporariamente descontinuado); E190-E2 (97–114 assentos); e E195-E2 (120–146 assentos). Esta unidade é uma das mais reconhecidas e é projetada para oferecer eficiência operacional e conforto aos passageiros. As aeronaves da série E2 apresentam uma importante otimização de combustível e a colocam entre as mais eficientes de seus pares. A empresa possui sua produção de aeronaves de aviação comercial em São José dos Campos (SP)

A carteira de pedidos do segmento atingiu US$ 11,1 bilhões no 3T24, crescendo quase 30% na comparação anual. Cerca de 40% dessa carteira de pedidos se origina de 2015 a 2019, quando os pedidos foram garantidos com descontos acima da média; portanto, podemos esperar uma melhora de margem no segmento a partir do momento em que os novos pedidos, melhor precificados, passarem a fazer parte. Além disso, a Associação Internacional de Transporte Aéreo (IATA) prevê um crescimento anual de 9,8% na receita de passageiros por quilômetro (RPK) em 2024, resultando em 4,7 bilhões de passageiros viajando no ano, o que supera o nível pré-pandêmico de 4,5 bilhões em 2019. Essa demanda deve levar as companhias aéreas a aumentar sua frota, o que pode se traduzir em pedidos adicionais de aeronaves.

Há rumores de que a companhia estuda um projeto para um novo jato, com interesse em concorrer diretamente com o 737 da Boeing e o A320 da Airbus. Esse é um mercado endereçável de bilhões de dólares e que deve custar um investimento muito expressivo para iniciar. Acreditamos que, no curto prazo, isso não deva acontecer, pois a empresa está justamente no caminho para desalavancar seu balanço. Porém, em um cenário de longo prazo pela capacidade tecnológica e pela qualidade do time que possui, é possível a inserção nesse mercado.

Aviação Executiva:

A unidade de negócios de jatos executivos da Embraer é conhecida por sua linha de produtos sofisticados, incluindo o Phenom 100EV (até 8 assentos) e o Phenom 300E (até 11 assentos), além dos jatos da linha Praetor 500 (7 a 9 lugares) e Praetor 600 (8 a 12 lugares). Esses aviões são projetados para atender às necessidades de empresas e indivíduos que buscam eficiência e conforto em viagens privadas. Atualmente, as aeronaves dessa unidade são produzidas em Melbourne (EUA) e em Gavião Peixoto (SP).

A carteira de pedidos da unidade de negócios atingiu US$ 4,4 bilhões, crescendo 3% anualmente. O segmento de Aviação Executiva da Embraer também deve continuar a se beneficiar do bom momento observado após a pandemia. A demanda por voos particulares aumentou após a pandemia, à medida que mais pessoas optam pela conveniência e segurança das viagens aéreas privadas. A América do Norte permanece como destaque na indústria de jatos executivos, com quase 15.000 jatos particulares (~67% da frota total do mundo). Portanto, a economia dos EUA é um forte impulsionador desse mercado.

Defesa e Segurança:

Esta unidade é dedicada ao fornecimento de soluções para o setor de defesa. O destaque é o KC-390, uma aeronave de transporte militar projetada para diversas missões, incluindo transporte de tropas e carga, além de reabastecimento aéreo, conforme figura abaixo. A unidade também aborda necessidades de vigilância e reconhecimento com aeronaves como o A-29 Super Tucano, utilizado em missões de treinamento e combate leve. A linha de montagem das aeronaves de defesa da empresa está localizada na fábrica de Gavião Peixoto (SP).

A carteira de pedidos da unidade de negócios atingiu US$ 3,6 bilhões — um crescimento de cerca de 70% em relação ao ano anterior. Uma das principais avenidas de crescimento da companhia é através do KC-390, que, desenvolvido em 2019, possui um mercado endereçável atual estimado em US$ 60 bilhões, ou aproximadamente 490 aeronaves nos próximos 20 anos. Seu principal concorrente nesse segmento, o C-130 Hercules da Lockheed Martin, é uma aeronave projetada na década de 1960 com especificações técnicas inferiores. A versatilidade do KC-390, bem como sua capacidade de armazenamento de carga e combustível, autonomia, mobilidade e fácil manutenção, têm chamado a atenção de importantes players desse mercado. A empresa tem realizado campanhas comerciais e a tendência é que essa carteira se torne ainda mais robusta.

O principal player desse segmento é os EUA, país que mais gasta em poderio militar (cerca de US$ 916 bilhões, 3,4% do PIB). Com o objetivo de entrar no mercado norte-americano, a Embraer avalia constantemente parcerias com empresas dos EUA, uma vez que o governo americano prioriza aeronaves fabricadas em seu país.

Serviços e Suporte:

A unidade de negócios de Serviços e Suporte da Embraer desenvolve soluções de suporte para produtos e serviços novos e existentes, gerenciando os processos e recursos associados. Seu foco é o fornecimento de peças, soluções de voo por hora, serviços de manutenção, treinamento e engenharia para operadores nos segmentos de Aviação Comercial, Aviação Executiva e Defesa e Segurança. Esse suporte é vital para garantir a operação contínua e eficiente das aeronaves em serviço. A Embraer possui mais de dez instalações próprias de manutenção, reparo e revisão (MRO) e mais de 75 centros autorizados em todo o mundo.

A carteira de pedidos de Serviços & Suporte chegou a US$ 3,5 bilhões, um aumento de mais de 25% em comparação ao ano anterior. Devemos observar um bom impulso daqui para frente, pois, à medida que a Embraer entrega mais aeronaves, a demanda por serviços de manutenção, reparo e revisão (MRO) provavelmente aumentará. À medida que a frota global se expande (especialmente a dos E-Jets e das séries E2), elas precisarão de suporte confiável. O crescimento da frota de modelos de Aviação Executiva, como o Phenom e o Praetor, também alimenta a demanda por serviços personalizados. Além disso, o setor de Defesa e Segurança requer manutenção robusta para garantir a prontidão das missões. A Embraer também firmou um contrato estratégico com a OGMA Indústria Aeronáutica de Portugal para aprimorar suas capacidades de manutenção, reparo e revisão (MRO).

EVE:

Além dessas unidades de negócio, a Embraer ainda conta com a Eve, uma empresa de tecnologia focada no desenvolvimento e produção de eVTOLs (veículos de decolagem e pouso vertical), uma alternativa mais econômica, silenciosa e menos poluente em relação aos helicópteros. A empresa foi criada em 2017 como parte da EmbraerX, a divisão de aceleração de negócios da Embraer. Alguns anos depois, em 2020, a Eve se fundiu com a Zanite, uma empresa de investimentos especializada em tecnologias emergentes. Em 2022, a Eve realizou sua oferta pública inicial (IPO) na Bolsa de Valores de Nova York (NYSE) e atualmente está avaliada em US$ 1 bilhão. A empresa está desenvolvendo seu protótipo eVTOL, com planos de iniciar os testes em 2025. Com relação à certificação, a empresa iniciou o processo com a Agência Nacional de Aviação Civil (ANAC) em 2022 e aguarda a aprovação. A vasta experiência da Embraer em certificação (mais de 30 aeronaves certificadas nos últimos 25 anos) pode apoiar o processo de certificação da Eve, potencialmente permitindo que ela lance seu produto antes de seus concorrentes.

De acordo com a Eve e a consultoria KPMG, o mercado total endereçável (TAM) para mobilidade aérea urbana (UAM) deve chegar a US$ 119 bilhões até 2040. Atualmente, a empresa tem uma carteira de pedidos não vinculativos de 2.850 unidades, totalizando US$ 8,6 bilhões, de 29 clientes diferentes. Os eVTOLs são desenvolvidos e produzidos na unidade da Eve em Taubaté (SP).

As perspectivas futuras para a Embraer continuam muito positivas, sendo evidenciadas pelo crescimento de todas as suas unidades de negócio. Os resultados financeiros estão em ascensão ano após ano, e a diretoria já fala sobre a possibilidade de a empresa retornar ao pagamento de dividendos aos acionistas a partir do ano que vem. Recentemente, a empresa também anunciou o acordo sobre o procedimento de arbitragem que movia contra a Boeing, em razão do não fechamento da joint venture. Com isso, a empresa receberá cerca de US$ 150 milhões.

Recentemente, tivemos a oportunidade de visitar as operações da fábrica de aviação comercial em São José dos Campos (SP) e ficamos positivamente impressionados com os processos. A filosofia de lean manufacturing está presente em todos os espaços da companhia e é seguida por todos os colaboradores. Uma das métricas bastante perseguidas pela equipe, e que foi observada durante a visita, é o takt time, uma medida de ritmo de produção definida pela demanda do cliente. Houve uma melhora expressiva em todas as linhas de produção nos últimos anos por meio dessa métrica, reduzindo os gargalos do fluxo. Além disso, a empresa possui uma equipe de alta qualidade e experiente para atender às demandas de alta complexidade. Com relação à capacidade instalada, a Embraer ainda tem espaço para aumentar sua produção, caso haja uma normalização em sua cadeia de fornecedores, diferentemente de seus concorrentes, que já estão no limite da sua capacidade.

Temos monitorado alguns riscos em relação à tese, como, por exemplo, a notável ciclicidade que o setor de aviação possui, a qual tem um reflexo direto do ambiente econômico global. Com relação a este ponto, não observamos um impeditivo no curto prazo e, possivelmente, a demanda continuará aquecida pelos próximos anos. Um tema muito importante a se observar é a cadeia de suprimentos, que é complexa e possui um alto grau de especificidade. Um fator limitante que a empresa tem enfrentado é a falta principalmente de motores, provenientes principalmente da Pratt & Whitney e da GE Aviation. Outros fornecedores de componentes como válvulas e peças específicas também tem tido dificuldade em entregar no prazo estipulado.

Em relação às ações, após o rally dos últimos anos, as mesmas estão negociando próximo de 9x EV/EBITDA 2025, um múltiplo mais próximo do justo, apesar de ainda haver um desconto em relação aos seus pares globais.

Em suma, permanecemos positivos com as ações da Embraer, sustentados pelo ótimo momento operacional que a empresa vive. Todas as linhas de negócio estão crescendo mais de dois dígitos, com boas perspectivas para o futuro. Adicionalmente, a EVE é uma opcionalidade de valor a ser capturada, caso consiga obter as certificações e transformar as intenções de compra em pedidos firmes, algo que os investidores desconsideram totalmente em seus modelos. Seguimos acompanhando!

Publicado por

Ricardo Leite Franco Filho

Partner & Investment Analyst at Santa Fé Investimentos