O Porquinho de Golding e as Moscas do Mercado

Em 1983, o escritor inglês William Golding recebeu o prêmio Nobel de Literatura pelo romance “O Senhor das Moscas”. Nesta narrativa, ele conta a história de um grupo de crianças britânicas que, fugindo da guerra, sofrem um acidente aéreo e passam a viver numa ilha deserta. Sem pais ou qualquer referência adulta, esses jovens tentam construir uma sociedade até serem resgatados. Além da narrativa interessante, o escritor busca, durante todo o livro, fazer alegorias sobre o instinto humano e a tomada de decisões. A pergunta é: Como um romance escrito em 1954 pode nos ajudar a entender as flutuações de preços dos mercados durante a crise do coronavírus ?

A resposta me parece evidente: em momentos de crise e grande stress, a natureza humana renega a sua racionalidade e age de forma “instintiva” para sobreviver. No livro, a relação é direta e bem representada pela figura do personagem “Porquinho”. Ele é o símbolo da racionalidade e do pensamento crítico do grupo, porém não conseguiria sobreviver ao ambiente hostil da “selva” por suas características físicas debilitadas. Mesmo tendo ideias engenhosas e bem intencionadas, o personagem, por fim, acaba de maneira trágica na narrativa, o que de fato deixa a mensagem: o instinto prevalece à racionalidade em tempos de guerra.

Atualmente, não há nenhuma guerra convencional como a retratada por Golding, porém se vive um clima de apreensão e nervosismo de uma guerra. O maior efeito dessa onda de irracionalidade pode ser vista claramente na flutuação dos preços das bolsas no mês de março. No Brasil, o IBOVESPA recuou 30% e teve o seu pior desempenho desde agosto de 1998; algumas empresas chegaram a perder quase 80% de seu valor de mercado, se considerado o seu desempenho em dólares. Diversos gestores com teses de investimento extremamente estruturadas foram pegos de surpresa e, assim como Porquinho, se deram mal. Em grande parte, a queda pode ser entendida pelas medidas tomadas pelos governos de suspensão de atividades atingindo diretamente o faturamento das empresas, porém sua intensidade e velocidade são reflexos diretos do sentimento irracional de caos instaurado.

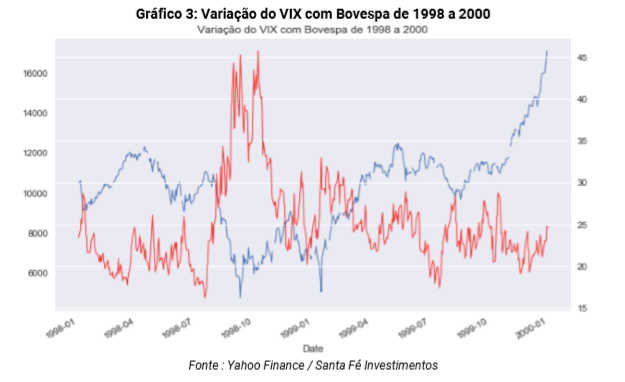

Para entender melhor o sentimento dos investidores e conseguir, em parte, captar essa sensação de irracionalidade é bastante interessante comparar o VIX (Volatility Index), que reproduz a movimentação dos investidores e a intensidade das oscilações dos preços das 500 ações que compõe o índice americano S&P 500, com a performance do IBOVESPA. Analise-se, por exemplo, o gráfico abaixo que representa o valor do VIX, em vermelho, contra a bolsa brasileira em azul em períodos anteriores e posteriores à crise de 2008.

É bastante relevante notar como, antes da crise, entre 2006 e 2007 os valores do VIX estavam baixos e tendendo à estabilidade, enquanto a bolsa subia. Já no pico da desvalorização no final de 2008 com a quebra do Lehman Brothers, as posições se invertem e “o gráfico do medo”, um dos apelidos para o VIX, apresenta valores elevadíssimos enquanto o desempenho do índice brasileiro derrete. Nesse momento, existia o sentimento generalizado de descrença no sistema financeiro, criado principalmente pelo receio de que os grande bancos poderiam quebrar. Essa ideia não se concretizou e o movimento visto foi de retomada da normalidade, com o VIX reduzindo ao passo que os investidores “voltavam a fazer contas”.

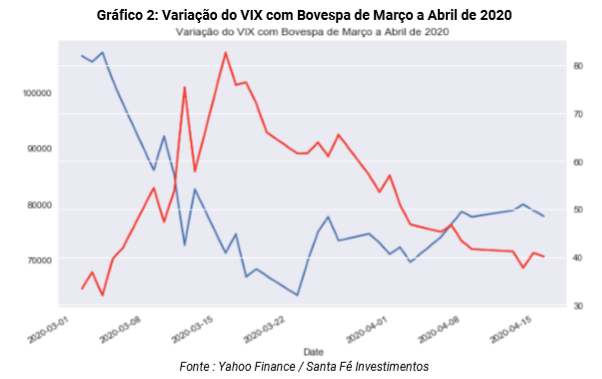

Já para a crise atual, o raciocínio é muito semelhante. À medida que o “medo” e incerteza tomam conta do cenário, a irracionalidade corroí o índice e os mais diversos “Porquinhos” sofrem. Analisando o período de março a abril de 2020, o comportamento é idêntico ao anterior. VIX sobe, bolsa cai.

Uma terceira análise pode ser feita, também na crise de 1998 da moratória da dívida russa. Nesse momento a bolsa brasileira viveu sua maior queda em um único mês (36,86% em agosto) e o “índice do medo” mostrou patamares elevados novamente. Mesmos os renomados Myron Scholes e Robert Merton, desenvolvedores da equação diferencial de precificação de derivativos, foram vítimas. Seus modelos extremamente racionais e matemáticos sucumbiram nessa onda e a gestora LTCM teve de encerrar suas atividades. Novamente, é possível identificar os “Porquinhos” da vez.

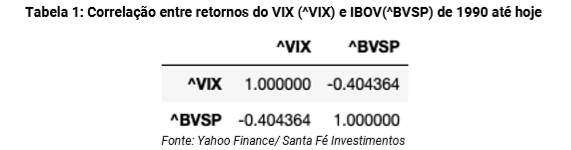

Fica evidente, em todos os casos, a correlação negativa entre os índices. Isto é, quando a situação se acalma, e a racionalidade volta os investimentos retornam a sua funcionalidade normal e observa-se o retorno das rentabilidades positivas. Isso é comprovado matematicamente pela correlação entre as variações de cada um como abaixo.

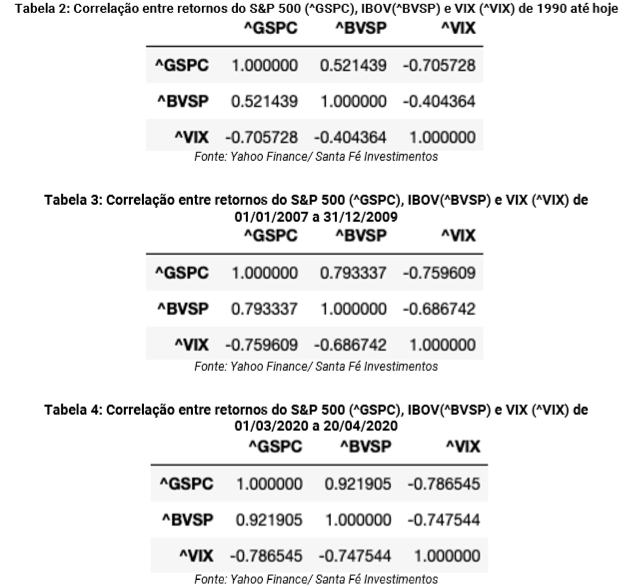

Ainda no espectro estatístico das correlações, é interessante notar o movimento do índice brasileiro com o americano S&P 500, e o VIX. Na primeira tabela, têm-se a correlação de retornos desde 1990, na segunda entre 2007 e 2009 e, por fim, na terceira, a correlação de março e abril de 2020.

O que se pode inferir desses dados é bastante significativo. Historicamente, os retornos do S&P 500 exibem correlação positiva com o Bovespa e negativa com o VIX (considerando um período de 1990 até 2020). No entanto, em uma análise mais profunda, vemos que essa correlação se acentua nos períodos de crise, como visto nas tabelas 2 e 3. O S&P 500 e o IBOVESPA se aproximam e, no auge, temos uma correlação quase perfeita. Para as relações com o VIX, tanto S&P 500 quanto IBOVESPA possuem variações em seus valores, porém vê-se a relação do índice brasileiro apresentando o maior aumento de correlação. Portanto, o “medo” e a incerteza, de fato, são drivers importantíssimos nesses períodos de grande irracionalidade.

Com certeza a melhor alegoria para essas situações dos mercados não é uma ilha onde um grupo de crianças tem que se organizar para sobreviver. No entanto, o que se pode aprender com elas é que a natureza humana nem sempre é racional, e por vezes a lógica é posta de lado. Assim como o próprio Daniel Kahneman já havia teorizado em seus estudos sobre finanças comportamentais, o ser humano age também de maneira irracional. Levando a grandes quebras, recessões e criando verdadeiras moscas sobre o mercado.

O que nos resta é entender essa movimentação e tentar não passarmos por “Porquinhos” da vez.