CARTA ANUAL FUNDO SANTA FÉ AGRO

Prezados Clientes e Investidores,

É com muita satisfação que, neste primeiro aniversário do Santa Fé Agro, a equipe de gestão e análise compartilha seus aprendizados e visão de futuro para o fundo. Gostaríamos de

agradecer imensamente aos 35 cotistas que estiverem conosco neste início, pois sem o apoio e a confiança de vocês os resultados jamais teriam sido atingidos, muito obrigado a todos!

O Santa Fé Agro Hedge FIM surgiu para apresentar ao mercado uma solução de investimento

no setor do Agronegócio como um todo, abrangendo os diferentes mercados e tipos de ativos disponíveis no setor. Desta forma, a carteira do fundo foca em 3 principais estratégias: i) Ações de Companhias Nacionais e Internacionais; ii) Fiagros; iii) Commodities Agrícolas; iv) Caixa. Esse o portfólio nestes primeiros 12 meses.

Carteira de Ações de Companhias Nacionais e Internacionais

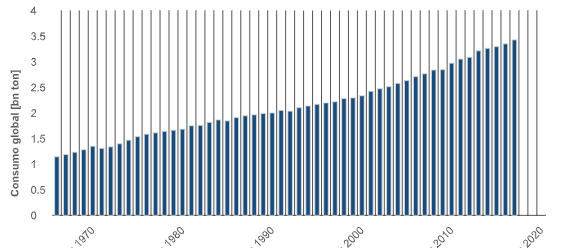

O investimento em ações nacionais ou internacionais do Agronegócio se pauta na tese de

crescimento e fortalecimento da demanda mundial por food commodities ao longo dos anos. Essa ideia decorre principalmente da resiliência do Agro às crises globais, aumento da

população mundial e melhora na dieta das pessoas. Como vimos, nas mais diversas crises e

exibido no gráfico abaixo, a demanda por alimentos é resiliente e crescente, criando uma

necessidade pulsante por maiores produtividades uma vez que a oferta de terras agriculturáveis é restrita.

Demanda Global por Food Commodities

Desta forma, o Brasil e o seu Agronegócio têm uma ampla avenida de crescimento e prosperidade à frente, liderando o processo e colocando suas principais empresas no centro dessa geração de riqueza. Para tanto, separamos as oportunidades listadas na Bolsa Brasileira nos sub setores que compõem a agroindústria, realizando alocações naquelas mais interessantes, na visão de longo prazo e respeitando o seu momento no ciclo de commodities. Esses seriam: Produtores Rurais, Produtores de Proteínas, Açúcar e Álcool, Papel e Celulose, Logística Agro, Bens de Capital Agro, Verticalizadas, Distribuidoras e Revendas, Saúde Animal, Tecnologia Agrícola e Financiamento Agro.

Atualmente o foco da carteira concentra-se mais nos sub setores ligados à infraestrutura agrícola, cadeias verticalizadas do setor e logística, evitando-se uma concentração em produtores rurais e produtores de proteína. O racional por trás desta alocação ocorre da queda nos preços dos grãos que reduz a margem do agricultor e consequentemente sua geração de caixa no curto prazo, assim como o atual momento também se mostra muito volátil em relação aos principais frigoríficos devido às mudanças do ciclo pecuário. Já do lado mais otimista, vemos com bons olhos o aumento substancial da área plantada nos últimos anos que deve impulsionar os principais provedores de infraestrutura, insumos, maquinário e serviços.

Na carteira de primeiro ano gostaríamos de destacar as posições em KEPL3, TTEN3, HBSA3,

SMTO3, VITT3 e DEEC34 (BDR de Deere & Company).

Curva Futura da Soja em Chicago (c$/bushels) em 11/09/2023 Comportamento invertido da curva indica tendência de baixa nos preços para as próximas safras.

Fiagros

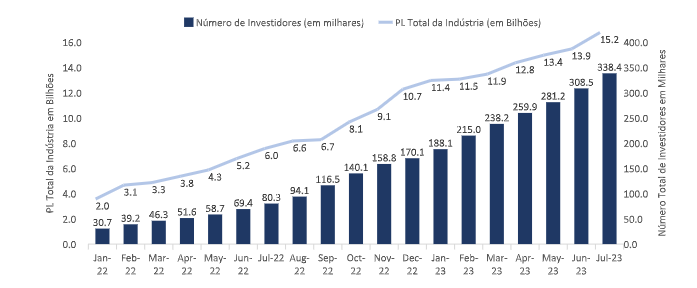

Com início em agosto de 2021, a partir de um projeto de lei do deputado federal Arnaldo Jardim (CIDADANIA-SP), a indústria de Fiagros surge como uma das principais alternativas para o crédito privado agrícola e acesso a ativos ilíquidos no setor. Desde então o número de fundos negociados em bolsa saiu de 0 para 30 rapidamente e os investidores, em especial pessoas físicas, têm mostrado bastante apetite para esse tipo de investimento. Para o Santa Fé Agro, montamos uma carteira de até 20% do PL nestes produtos seguindo uma rígida regra para alocação. Avaliamos os ativos seguindo o que chamamos de regra dos 4 P’s:

- Pessoas: Entendendo o histórico do gestor e da sua equipe. Aqui o foco é se o gestor já possui experiência no setor além do mercado financeiro e como se realizam os acompanhamentos da carteira;

- Processos: Foco na gestora e como funciona o processo de alocação. Nesta etapa, buscamos entender como funciona o comitê de alocação e quais são os passos para a cessão do crédito;

- Phi(Fi)losofia: Nesta etapa, queremos entender se há alguma predileção por setor ou sub setor agrícola para exposição;

- Performance: Por fim, buscamos métricas objetivas como spread da carteira,inadimplência, taxas e valor negociado em mercado.

Desta forma, em um primeiro ano de gestão, optamos por nos expor em fundos mais diversificados e gestoras renomadas no mercado de fundos de crédito com forte histórico na área e robustez nos processos. Buscamos, em um primeiro momento, evitar casas menores por entender que o mercado ainda está em fase de consolidação e, para tal, podemos ver alguns ajustes de carteira que seriam indesejáveis. Outro ponto a se destacar é a liquidez. Fundos de casas maiores possuem maior liquidez pelo efeito de sua marca, ao passo que gestoras menores ainda lutam para aumentar as negociações de seus produtos.

Na carteira de primeiro ano gostaríamos de destacar os fundos KNCA11, RURA11 e BBGO11.

Números do Crescimento da Indústria de Fiagros desde 2022

Commodities Agrícolas

Posições em commodities agrícolas também fazem parte da estratégia do Santa Fé Agro e são operadas via os contratos futuros na própria B3. Contemplamos Boi Gordo, Milho e Soja. O racional das posições segue o mesmo usado nas ações:

- Ciclo pecuário brasileiro está testando o fundo em preços e deve apresentar uma alta significativa. Fato que se comprova pelo número recorde de abate de fêmeas nos frigoríficos;

- Queda dos futuros de soja em Chicago indica movimento na mesma direção aqui no Brasil ainda intensificado pelo El Niño na próxima safra;

- Milho brasileiro cada vez mais ganhando espaço no mercado internacional demandado pela indústria de etanol que está se desenvolvendo no país.

- Sendo assim, optamos por permanecer comprado em Boi e Milho e vendido na Soja.

Caixa

O caixa do fundo, neste período, girou em torno de 35% do PL alocados em títulos públicos federais de liquidez diária em sua totalidade. Atualmente possuímos metade da posição em Compromissadas e metade em NTNBs distribuídas em financeiros iguais nos vértices de 2026 e 2050 vislumbrando um movimento de fechamento da curva acompanhado do ciclo de afrouxamento iniciado na reunião de agosto do COPOM.

A partir das 4 estratégias acima citadas, formou-se a carteira que perdurou nestes primeiros 12 meses. Os resultados do fundo foram bastante animadores considerando a conjuntura enfrentada logo no início e posteriormente no primeiro semestre de 2023. O setor do Agronegócio tem se destacado consistentemente puxando o desempenho econômico do Brasil nos últimos anos. Esperamos que a tendência se mantenha nas próximas décadas pelos motivos já citados anteriormente, porém é necessário que haja um olhar atento e uma gestão ativa das posições que se comprimem e se expandem seguindo o ciclo de cada commodity envolvida.

A equipe de gestão e análise da Santa Fé está extremamente confiante e entusiasmada com o produto e sua performance confirmando todas as premissas assentadas quando do lançamento do Santa Fé Agro: i) investir diretamente nos melhores ativos ligados ao Agro; ii) diferenciação dos investimentos comuns na indústria de fundos; iii) Resiliência em períodos de crise. Importante destacar que atualmente os sócios da gestora são responsáveis por 80% do PL do fundo o que demonstra nosso total alinhamento de longo prazo com nossos clientes.

O MELHOR ESTÁ POR VIR! AGRO É TOP, AGRO É POP, AGRO É SANTA FÉ AGRO FIM.

Atenciosamente, Equipe de Gestão e Análise – Santa Fé Investimentos.