ENTENDA O SETOR: OPEN FINANCE

O Open Finance faz parte de uma agenda do Banco Central do Brasil que tem como objetivo aumentar a competição no sistema financeiro, o nível de educação e a inclusão financeira da população, modernizando a legislação e, com isso, reduzindo o custo do crédito para todos.

Na última sexta-feira (13 de agosto), a 2ª fase começou a ser implantada e deve ser o início de uma jornada que poderá revolucionar positivamente o Sistema Financeiro Brasileiro.

No setorial desta semana explicaremos o que é o Open Finance, a relevância do tema para o sistema financeiro brasileiro, seus benefícios, as soluções que poderão ser implementadas e também discutiremos quais são seus principais riscos.

O QUE É O OPEN BANKING/FINANCE?

É um ecossistema criado pelo Banco Central que possibilita o compartilhamento de dados de serviços financeiros, investimentos e seguros entre instituições de forma sistematizada e segura.

Atualmente, como as grandes instituições possuem todo o histórico do cliente, elas apresentam uma vantagem competitiva em relação às novas entrantes. O que muda com o open banking é que esse poder passará a ser dos clientes, que poderão compartilhar seus dados com a instituição que desejarem. Como citado pelo presidente do Banco Central, Roberto Campos Neto, “O maior mérito do Open Finance é recolocar o consumidor no controle da gestão de seus dados e de seus recursos financeiros. ”

Como ter a posse dos dados deixará de ser uma vantagem, acredita-se que a concorrência passará a ser via especialização, qualidade de serviço, inovação e redução de preços.

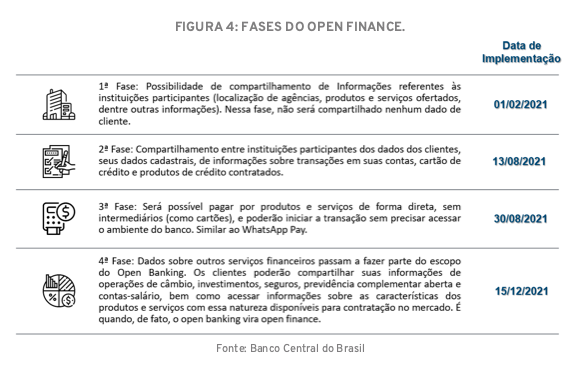

Inicialmente, o Open Banking será focado no compartilhamento de dados de produtos e serviços bancários. Posteriormente, ao final de 2021, o ecossistema também será utilizado para o compartilhamento de dados de investimentos, seguros e previdência – a partir daí, o open banking se tornará open finance.

POR QUE É TÃO IMPORTANTE NO BRASIL?

O sistema financeiro brasileiro evoluiu muito nas últimas décadas. A crise da Covid-19 provou a resiliência e robustez dos bancos brasileiros, que são geridos com excelência e possuem capital suficiente para garantir a redução do risco sistêmico no país. Além disso, o Banco Central tem atuado de maneira importante para garantir a continuidade dessa tendência.

Porém, o sistema financeiro brasileiro ainda peca em alguns pontos, como a concentração bancária e o alto spread nas operações de crédito.

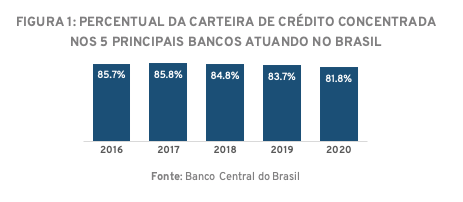

De acordo com o Relatório de Economia Bancária de 2020 do Banco Central, 81,8% da carteira ativa de todas as operações de crédito está concentrado nas 5 principais instituições financeiras do Brasil: Itaú, Bradesco, Santander, Banco do Brasil e Caixa.

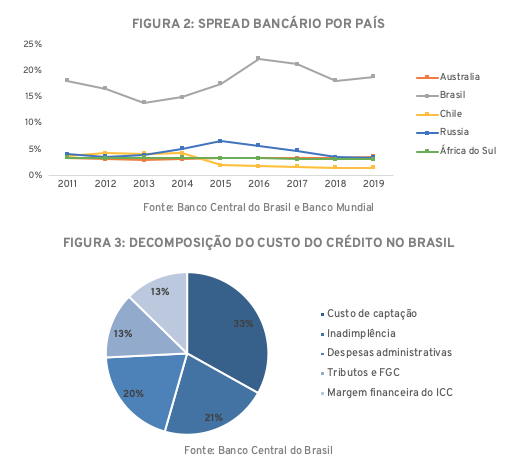

Outro fator que prejudica a penetração e o crescimento do crédito no Brasil é o spread bancário (diferença entre os juros que o banco cobra ao emprestar e seu custo de captação), um dos mais altos do mundo. Segundo um estudo do Banco Central, os fatores que mais contribuem para formação do custo de crédito, como mostrado na figura 3, são: a inadimplência, que são perdas decorrentes do não pagamento de dívidas ou juros pelas instituições financeiras, as despesas administrativas, como as de pessoal e marketing, os tributos e o lucro dos bancos.

Como resultado, no Brasil, cerca de 34 milhões de brasileiros ainda são desbancarizados ou são sub-bancarizados, isto é, ou não possuem conta bancária, ou não têm acesso a produtos e serviços disponíveis. Esta parcela da população (aproximadamente 21%) movimenta, segundo o Instituto Locomotiva, cerca de R$ 347 bilhões por ano.

QUAIS SERÃO OS BENEFÍCIOS?

O consumidor poderá escolher com quem deseja compartilhar seus dados. Se a adesão for em massa, como é esperado, haverá uma inundação de dados no mercado que permitirá que todas as instituições participantes conheçam o perfil do consumidor e seus hábitos de consumo e, assim, calculem seu risco. Com isso, poderão ofertar produtos mais personalizados e potencialmente com custo menor, dada a maior competição.

Com o aumento da competitividade citada acima, as instituições terão que se diferenciar de duas formas: a primeira deverá ser no ganho de eficiência via redução de custos – intermediários serão retirados da cadeia e ineficiências serão eliminadas, reduzindo o spread bancário e se traduzindo em melhores preços para os consumidores. A segunda é a diferenciação pela qualidade dos serviços e dos produtos, oferecendo maior personalização e melhor experiência para o usuário.

A partir do compartilhamento em massa de dados, o simples ato de agregar informações de consumo poderá alimentar algoritmos de inteligência artificial e, com isso, bancos e fintechs poderão criar produtos e soluções personalizadas que sejam muito mais assertivas para o cliente. O resultado dessas inovações poderá trazer educação financeira para a população, pois será muito mais fácil ter controle de sua vida financeira. Nesse ano, uma pesquisa da Febraban descobriu que 69,4% dos brasileiros empatam ou gastam mais do que ganham e 64,7% não têm segurança sobre o seu futuro financeiro.

QUE SOLUÇÕES PODEM SER IMPLEMENTADAS?

Após a possibilidade de transferência de dados de clientes entre instituições de forma rápida e segura, diversas soluções poderão ser implementadas, como:

- Gestão do Dinheiro: criação de um app que consolide toda as contas bancárias e de investimentos do cliente em só um lugar. Com isso, o consumidor poderá ver de forma clara seus limites, seus gastos, investimentos, seguros e conseguirá acompanhar e controlar sua vida financeira com mais assertividade.

- Comparador de Preços e Market Place de produtos/serviços financeiros: Com o open finance será possível comparar o preço de produtos e serviços de diversas instituições de forma massificada. Além disso, será possível realizar a aquisição dos produtos escolhidos dentro desses apps, mesmo que seja fora do ambiente bancário.

- Iniciador de Pagamentos: Será possível iniciar operações como pagamentos, transferências e contratações de produtos fora do ambiente bancário, utilizando apps como Whatsapp, Decolar.com, GuiaBolso, dentre outros.

ENTENDENDO O FLUXO DE APROVAÇÃO DO COMPARTILHAMENTO

Passo 1 – Consentimento: O cliente deverá acessar o ambiente do banco que deseja compartilhar as informações e escolher qual dado deseja enviar.

Passo 2 – Redirecionamento para o banco: o cliente é redirecionado para o ambiente do banco de origem dos dados.

Passo 3 – Confirmação: o cliente confirma o compartilhamento no banco de origem dos dados e é transferido para o banco de destino.

Passo 4 – Efetivação do compartilhamento: O cliente faz login nesse ambiente e aprova o compartilhamento dos dados.

Após os quatro passos, o banco em que o cliente escolheu compartilhar os dados conseguirá fazer análises e oferecer condições e serviços melhores e mais assertivos para o perfil do consumidor.

FASES DO OPEN FINANCE NO BRASIL

COMPARAÇÃO COM OUTROS PAÍSES

Para a construção do modelo brasileiro foram tomadas como referência, principalmente, as experiências do Reino Unido, da Europa continental, da Austrália e de jurisdições do Leste Asiático, como Singapura e Hong Kong.

No Reino Unido, um dos pioneiros na implementação do Open Banking, a experiência do usuário não era tão boa para aderir e permitir o compartilhamento de dados, o que tornou a adesão mais lenta. Além disso, a autorização para compartilhamento das informações, além de não ser prática, precisa ser renovada a cada três meses (no Brasil poderá valer por 1 ano). Como resultado, depois de três anos, somente 3 milhões de britânicos (PFs e PJs) autorizaram o compartilhamento de suas informações.

No Brasil, espera-se que seja diferente, pois a população brasileira é historicamente mais engajada com novas iniciativas (vide PIX) e, principalmente, precisa mais desta regulamentação que os ingleses, que já possuem um sistema financeiro muito mais inclusivo e eficiente.

Por fim, como já citado anteriormente, a agenda do Brasil é muito ambiciosa – além do “banking” também contempla compartilhamento de dados de investimentos, seguros e previdência.

PRINCIPAIS RISCOS

Os principais riscos da adoção do Open Banking no Brasil, são:

- Segurança de dados e das transações: uma das maiores preocupações na implementação do Open Finance é que, dado o maior volume de compartilhamento de dados sensíveis, também haverá uma maior exposição a vazamentos e ataques. Para mitigar o risco, o Banco Central criou ambientes e processos seguros, onde o órgão supervisiona todo o processo.

- Passivo jurídico: com o potencial aumento de ataques e vazamentos, há também a possibilidade do aumento de volume de processos devido a uma eventual falta de clareza de responsabilidade pelos clientes.

- Risco Sistêmico: a entrada de novos players, combinada à potencial queda de rentabilidade dos incumbentes, pode gerar riscos sistêmicos.

- Exclusão Financeira: a migração mais acentuada para soluções digitais pode excluir a população sem acesso/conhecimento tecnológico;

- Não-adesão: a população brasileira pode não aderir ao compartilhamento de dados, prejudicando a popularização e os ganhos potenciais do Open Finance.

Uma pesquisa realizada pela TecBan e pela Open Banking Brasil mostrou que 66% dos respondentes consideram que os serviços que poderão ser implementados com o open banking são relevantes e que o número de pessoas preocupadas com o compartilhamento de dados financeiros reduziu para 46% em comparação com 60% em 2018.

CONCLUSÃO

O Open Finance deverá revolucionar não só o sistema bancário brasileiro, como todo o mercado de investimentos e seguros no Brasil. A jornada começou nesta sexta-feira, 13, de forma escalonada, com limites para quantidade de autorizações de 13 de agosto até 24 de outubro, de forma a garantir a estabilidade e a segurança do processo.

Acreditamos que os maiores vencedores nesta jornada serão os novos entrantes, inovadores em sua essência, como as fintechs, que poderão utilizar-se de tecnologia e inovação para ganhar market share. Porém, imaginamos que o sistema financeiro como um todo seja beneficiado, com mais eficiência, qualidade de serviços e produtos e maior competição.

Publicado por Eduardo da Rocha Lopes

Partner & Investment Analyst na Santa Fé Investimentos