NOVO GOVERNO TRAZ TURBULÊNCIA PARA O SETOR FINANCEIRO EM 2023

O primeiro trimestre, para o setor financeiro, foi marcado por alguns acontecimentos que afetaram o setor e trouxeram incertezas: (i) as questões contábeis da empresa Americanas; (ii) a falência do banco SVB (Silicon Valley Bank) nos Estados Unidos e (iii) discussões, no Brasil, sobre medidas do governo acerca do setor, i.e. teto de juros do consignado do INSS; o programa Desenrola Brasil e as discussões sobre um possível teto de juros no rotativo do cartão de crédito.

Este artigo terá por objetivo explicar como está seguindo a tramitação dos programas e os possíveis impactos sobre os bancos.

No dia 13/03/2023, o Conselho Nacional da Previdência Social (CNPS) aprovou a redução do teto de juros cobrados nos empréstimos consignados para aposentados e pensionistas do INSS, sem consulta à Casa Civil e à Fazenda. A redução do limite dos juros para o empréstimo convencional passou de 2,14% para 1,70% ao mês, uma queda de 0,44 pontos percentuais. Já para o teto do cartão de crédito consignado, houve a redução de 3,06% para 2,62%. Vale lembrar que a nova medida seria para os novos empréstimos, ou seja, os antigos continuariam com as mesmas taxas.

Após o anúncio do novo limite de juros do consignado para o INSS, diversos bancos privados suspenderam a concessão, até mesmo os bancos públicos (Caixa e Banco do Brasil) pararam de operar a linha de empréstimo. A justificativa dos bancos era de que o novo teto era mais baixo do que estava sendo concedido, sendo necessário a realização de estudos sobre viabilidade técnica das novas condições do crédito. Ressalta-se que o CNPS estabelece somente o teto de juros, mas cabe aos bancos a definição dos juros a serem cobrados e, também, se irão conceder o empréstimo.

Caso os bancos concedessem o crédito com as novas condições, estariam operando com uma margem negativa, indo contra a resolução do Banco Central que proíbe os bancos de operarem com margem negativa em empréstimos feitos por meio de correspondentes bancários. Para os bancos operarem no breakeven, ou seja, no ponto de equilíbrio, teriam que reduzir em mais de 30% a comissão paga aos intermediários que vendem os produtos, conhecido como pastinhas, pois, geralmente, o pensionista do INSS que precisa do empréstimo, tende a ser uma pessoa mais idosa e mais simples, tendo dificuldade para fazer o autoatendimento, precisando da ajuda dos pastinhas – devido a esta estrutura de custo diferenciada e também por maiores volumes de crédito, existe a diferença de taxa entre o consignado dos funcionários públicos (1,61%) e do INSS (2,14%). Já para os bancos operarem com a mesma lucratividade com a antiga taxa de 2,14% ao mês, teriam que reduzir em cerca de 60% a comissão paga.

Logo depois dos bancos brasileiros terem freado a modalidade de empréstimo do INSS, o governo federal recuou e aumentou o teto de juros dos empréstimos consignados para beneficiários do INSS para 1,97% ao mês, antes de 1,70%, tendo sido aprovado pelo CNPS, após acentuada negociação entre a equipe do atual governo e os bancos. Já o do cartão de crédito consignado, passou para 2,89% ao mês, antes de 2,62%. Após o anúncio, os bancos brasileiros voltaram a oferecer o consignado do INSS, pois o sistema bancário já operava com taxas em patamares próximos ao novo teto. Entre os bancos que anunciaram a retomada, podemos citar: Banco do Brasil, Caixa, Bradesco, Santander, Itaú, Banco Pan, etc.

Vimos com bons olhos a atitude do governo em perceber como seria danoso em originação para uma indústria de R$ 234,5 bilhões (BC, março de 2023) o limite de juros em até 1,70%, e também em respeitar a paralisação do crédito do Banco do Brasil e da Caixa. Além disso, acreditamos que o aumento do teto trouxe um certo alívio para os bancos brasileiros, já que a lucratividade melhorou substancialmente quando comparada com a que resultaria do teto inicialmente proposto, pois as margens seriam negativas, mas, mesmo assim, o setor foi impactado negativamente com a redução.

Desenrola Brasil:

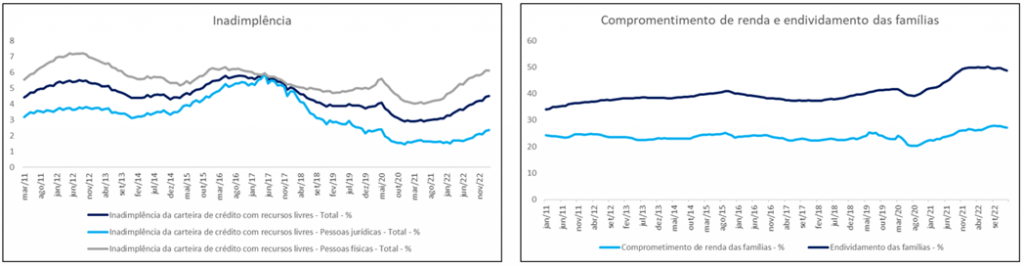

O Desenrola Brasil será um programa federal de renegociação de dívidas que pretende atender aproximadamente 80 milhões de brasileiros em situação de inadimplência, tendo atenção especial para os 3,5 milhões que se endividaram em função do empréstimo consignado do Auxílio Brasil, que contrataram um total de R$ 9,5 bilhões. Nas imagens abaixo, pode-se verificar o aumento da inadimplência no Brasil e do comprometimento de renda e endividamento das famílias nos últimos meses:

O programa poderá permitir descontos de até 95% das dívidas de negativados e refinanciamento com taxa de juros limitada a 1,99% ao mês e prazo de 60 meses. Espera-se que o Desenrola Brasil venha a atender também as MEIs e as micro e pequenas empresas.

O Desenrola Brasil está em fase de planejamento no Governo Federal, com um grupo de trabalho constituído e que envolve diversos ministérios. De acordo com o ministro Fernando Haddad, a expectativa é de que o alcance do programa seja maior do que o inicialmente planejado. A ideia é incluir no sistema operacional toda a dívida que puder ser renegociada. O programa ainda não foi finalizado e ainda não se sabe ao certo como será implementado.

O fundo garantidor (entidade que oferece proteção aos depositantes em caso de insolvência) do Desenrola tem previsão inicial de renegociar até R$ 50 bilhões em dívidas, de 37 milhões de pessoas físicas.

Na prática, o programa funcionará da seguinte maneira: os credores devem informar qual o desconto que aceitam das dívidas que possuem com os clientes. Cabe ao governo decidir se o desconto é suficiente para o credor participar do programa ou não.

Tendo a proposta aceita, o credor irá vender o crédito para um determinado banco, que será o novo credor da operação. Dessa forma, se um devedor está inadimplente em R$ 10 mil e o credor aderir ao programa com 95% de desconto, o banco comprará esta dívida por R$ 500 e passará a ser o novo credor do cliente em R$ 500. Dependendo das condições estabelecidas pelo governo, os bancos públicos, em um primeiro momento, deverão participar mais fortemente do programa.

Acreditamos que o programa poderá ajudar os clientes que estão negativados a ter acesso ao crédito e que não deve ter impacto material para os bancos brasileiros.

Teto de juros do rotativo do cartão de crédito:

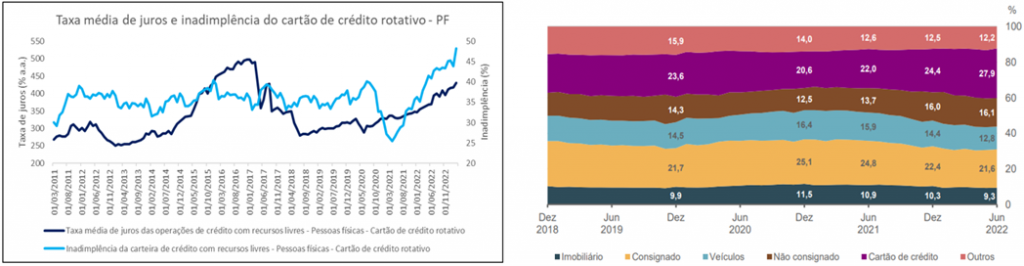

O cartão de crédito rotativo é uma modalidade de empréstimo pré-aprovada, sendo conhecida pelas altas taxas de juros (em março foi de 430,5% ao ano) e é uma linha que possui um alto percentual no comprometimento de renda individual do cartão crédito, sendo o mais alto dos tomadores de crédito do SFN, cerca de 27,9%, podendo ser analisado nas imagens abaixo:

Diante desse quadro, tramita na Câmara dos Deputados o projeto de Lei 2685/2022, do deputado Elmar Nascimento, líder do União Brasil na Câmara, que propõe impor um teto de 8% ao mês para os juros cobrados pelos bancos no crédito rotativo do cartão, como foi feito com o cheque especial.

O teto para os juros do cheque especial foi implementado pelo Conselho Monetário Nacional (CMN) em 2020, limitando em 8% ao mês, o que antes era de 11%. O ministro Fernando Haddad está discutindo com os bancos brasileiros e com a Febraban (Federação Brasileira de Bancos) sobre as possíveis medidas para um eventual teto de juros no rotativo do cartão.

Recentemente, o Ministro da Fazenda em reunião com a Febraban e com os CEOs dos bancos Bradesco, Itaú, Santander Brasil e do Nubank Brasil, foi anunciado que seria criado um grupo de trabalho, tendo a participação do Banco Central, para a realização de um estudo sobre os juros do cartão de crédito do rotativo. Acreditamos que as discussões sobre o tema serão bem diferentes da forma como foi conduzida a redução do teto do consignado do INSS, após estudo profundo sobre o tema e um cronograma de entrega sobre a análise, o que nos deixa mais otimistas sobre o tema. A indústria de cartões possui problemas estruturais da operação e a cadeia é extremamente complexa, tendo 4 agentes envolvidos: bandeiras, adquirentes (maquininhas), emissores (bancos) e lojistas. É importante conhecer e entender as causas que levam o cartão de crédito ter juros altos.

Está sendo estudado pelo Ministério da Fazenda e sua equipe algumas medidas para o rotativo: a exigência das operadoras em separar os clientes que utilizam o produto em dois grupos, o que cai esporadicamente e quita a fatura rapidamente e o que vive sempre pendurado. O grupo que cai esporadicamente teria um juro mais baixo quando comparado com o segundo grupo. A segunda proposta é de estimular a competição entre os bancos e incentivar as administradoras a criarem alternativas de financiamento para evitar que o cliente fique pendurado no rotativo por um mês.

Ainda não há nada definido e as discussões estão no início, tendo um longo caminho até a solução final. Acreditamos que os bancos estão se esforçando para construir possíveis alternativas para evitar o teto no rotativo do cartão, como ocorreu com o cheque especial.

Por fim, caso o teto de juros no rotativo do cartão seja de 8%, como no cheque especial, os bancos teriam um impacto relevante no lucro líquido, pois a taxa roda na média, de acordo com o Banco Central, em 14,92% ao mês, ou seja, por ser o rotativo produto com altas taxas de juros, qualquer redução pode levar a um impacto significativo no lucro dos bancos. Acreditamos que os bancos mais impactados, de longe, seriam os digitais, sendo o Nubank e o Banco Inter, seguido pelo Santander Brasil, Bradesco, Itaú, Banco Pan e Banco do Brasil.

Publicado por:

Rodrigo Pontes de Miranda Lopes de Farias

Partner & Investment Analyst at Santa Fé Investimentos