RECUPERAÇÃO DO SETOR DE SAÚDE NO BRASIL

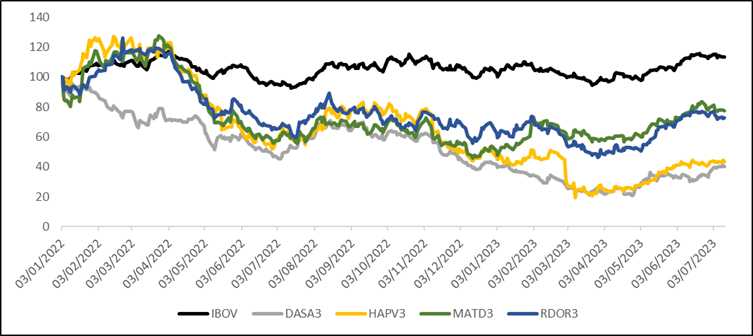

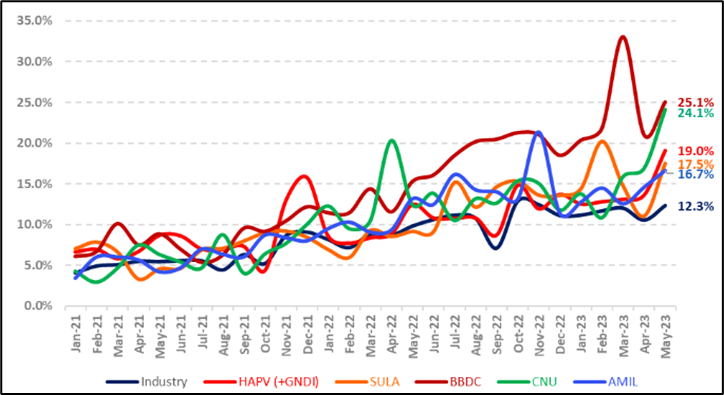

As ações do Setor de Saúde (foco nos pagadores e provedores), nos últimos anos, tem sido uma “montanha russa”, performando abaixo do índice Bovespa, sendo reflexo das questões macroeconômicas, microeconômicas e políticas. O desempenho das principais empresas do setor, em relação ao IBOVESPA pode ser analisado no gráfico abaixo:

Para se vislumbrar as perspectivas futuras do setor, é preciso rememorar os acontecimentos que impactaram os preços dessas ações nos últimos anos.

O primeiro fator que justifica a queda das ações é o tema do piso salarial dos enfermeiros (lei que define o piso em R$ 4.750). Este assunto pode ser considerado como “antigo”, mas, na realidade, se arrasta até os dias atuais, com uma decisão somente neste mês de julho, após o ministro Barroso ter liberado o pagamento, posteriormente ao presidente Lula ter sancionado a abertura de crédito especial de R$ 7,3 bilhões para tal, que, até então, estava suspenso por falta de dados sobre o impacto financeiro para as empresas.

Na nova decisão, o ministro definiu que a medida está em vigor, mas os valores devem ser pagos por estados, municípios e autarquias somente nos limites dos recursos repassados pela União, o que também vale para as entidades privadas que atendam, no mínimo, 60% de seus pacientes pelo SUS. Além disso, para o setor privado, ficou decidida a possibilidade de negociação coletiva e, caso não haja acordo dentro do prazo de 60 dias entre as partes, o piso salarial prevalecerá. O maior impacto, em nossa opinião, será para as empresas que estão expostas às regiões onde o salário dos enfermeiros é menor quando comparado com o piso, tendo impacto negativo nas despesas com pessoal.

O segundo fator que contribuiu para a desvalorização foi a concomitante elevação nas taxas de juros. Pode-se dividir esta constatação em duas partes: (i) o aumento das taxas de juros faz com que se tenha um ajuste no valuation das companhias (redução do valor presente dos ativos). Além disso, essas empresas na Bolsa Brasileira são conhecidas pelo seu alto crescimento a longo prazo, tendo um perfil de duration longa.

Empresas com este perfil, são negociadas em altos múltiplos, tendo uma redução de valor maior quando comparado com ativos que dependem menos do crescimento futuro. (ii) alta alavancagem financeira, contribuindo para maiores despesas financeiras, em ambiente de taxas em elevação.

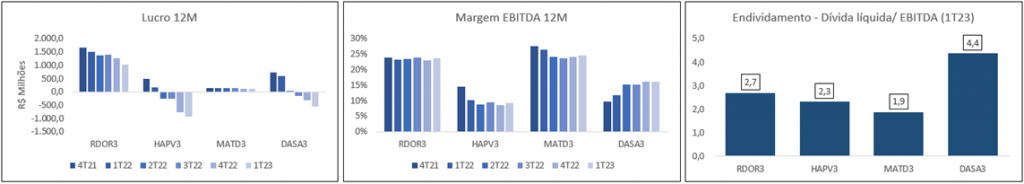

O terceiro fator foi específico desse segmento, tendo impacto em toda a cadeia. Os principais acontecimentos foram: aumento do custo de materiais e despesas com o pessoal, pequenos reajustes dos planos de saúde e aumento das frequências médicas (podendo ser uma mudança do comportamento do paciente). Pode-se analisar pelos gráficos abaixo como estes indicadores contribuíram negativamente para os resultados nos últimos trimestres, tendo lucro em queda, margem EBITDA estável e alta alavancagem.

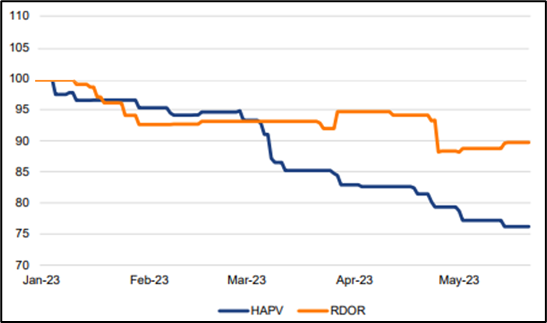

Ainda destrinchando sobre a queda das ações em um recente passado, os resultados do 4T22 foram mal recebidos pelo mercado, principalmente pela falta de sinalização de uma possível retomada do setor. O mercado acreditava que as empresas iriam reportar indicadores que apontassem para uma reviravolta, com melhores reajustes dos planos de saúde e desaceleração da frequência de ocupação. Porém, as expectativas não se concretizaram, resultando em frustração. Após o “banho de água fria”, os investidores fizeram revisões para baixo nas estimativas, reduzindo a projeção do EBITDA de 2024 das empresas Rede D’Or e Hapvida sequencialmente, prevendo uma recuperação mais lenta, podendo ser visualizada na imagem abaixo:

Porém, essa revisão acabou contribuindo para uma surpresa positiva no 1T23, pois os investidores estavam mais conservadores nas estimativas, principalmente com a Hapvida, que acabou entregando aumento de ticket médio, melhora na sinistralidade e queda na despesa, tendo um bom aumento do EBITDA, indicando uma tendência mais positiva. Após os resultados do setor, os preços das ações reagiram positivamente, podendo ser observado nos últimos meses no primeiro gráfico do artigo.

Após essa retrospectiva sobre o Setor de Saúde com as razões da queda no preço das ações e também do aumento das cotações, no final do período, passamos a avaliar como estamos enxergando o setor!

Acreditamos que a recuperação será de forma gradual, podendo ter atingido um ponto de inflexão e, gradualmente, a rentabilidade irá se normalizar para os níveis históricos, tendo uma forte contribuição dos aumentos de preços nos planos de saúde. Este aumento garantirá um forte crescimento de receita, principalmente no segundo semestre de 2023, quando os ajustes terão um impacto maior no ticket médio das companhias, contribuindo para o retorno da lucratividade. No gráfico abaixo, pode-se observar a média de ajustes, por mês, dos maiores players do setor comparado com a indústria (industry), ilustrando aumentos significativos nos últimos meses (acima do setor), sendo o principal fator positivo para as operadoras, já que a sinistralidade e frequência continuam altas.

Por fim, com a proximidade da apresentação dos resultados do segundo trimestre de 2023, vale destacar alguns pontos. Este segundo trimestre que se encerra possui uma sazonalidade positiva para os provedores, por se beneficiarem de volumes mais altos, e negativo para as operadoras. Dito isso, acreditamos que o segmento de hospitais pode vir com bons resultados, com maiores taxas de ocupação e margens, impulsionados por uma alavancagem operacional. Já para as operadoras, os recentes ajustes podem garantir um crescimento de receita, embora a sinistralidade alta ainda persista, sendo o principal indicador a se acompanhar, em nossa opinião.

Publicado por:

Rodrigo Pontes de Miranda Lopes de Farias

Partner & Investment Analyst at Santa Fé Investimentos